- Как отказаться от кредитной карточки Сбербанка, если не пользовался

- Можно ли отказаться от кредитной карты

- Как правильно отказаться от кредитной карты Сбербанка

- До ее получения

- После подписания договора

- Отказ от активированной карты

- Как отказаться от уже заказанной кредитной карты

- Наиболее частые причины закрытия кредитных карт

- Особенности удаления карты из Сбербанк Онлайн

- Причины удаления карты из Сбербанк Онлайн

- Инструкция по удалению

- Как удалить карту в мобильном приложении

Как отказаться от кредитной карточки Сбербанка, если не пользовался

Можно ли отказаться от кредитной карты

Карточка с кредитным лимитом предполагает выполнение определенной процедуры – подачи заявления и подписание договора банковского обслуживания. Пока договор не подписан, пользоваться кредиткой не удастся, а ссудный счет остается неактивным. Это упрощает процедуру отказа от неактивированного пластика с заемным лимитом.

Если карта рабочая, независимо от того, снимал ли с нее деньги клиент, потребуется выполнить ряд обязательных действий. Если держатель отказывается от активной кредитки, одного физического уничтожения пластикового прямоугольника, выданного в банке, недостаточно.

Возможность отказа от кредитки и последовательность действий напрямую зависит от состояния счета, погашения кредитных обязательств и использования дополнительных опций со стороны эмитента.

Даже если заемщик ни разу не проводил списаний с карточки, перед кредитором может образоваться задолженность из-за списанной оплаты за банковское обслуживание, оплату смс-сервиса и иных платных опций, с начислением штрафа из-за отсутствия платежа.

Иногда никаких активных действий от клиента не требуется – банк блокирует счет, видя отсутствие всякой финансовой активности. Карточка может быть заблокирована сразу или спустя несколько месяцев. Такой способ блокировки не может считаться надежным, поскольку банк не станет гарантировать, что закроет счет и заблокирует сумму. Главной гарантией отсутствия кредитных обязательств станет получение подтверждающей справки из банка, что кредитный счет был закрыт.

Как правильно отказаться от кредитной карты Сбербанка

За некоторыми расхождениями последовательность действий по закрытию карточки с заемным лимитом выглядит так:

- Если карта активизирована, уточняют баланс и вносят недостающую сумму, чтобы аннулировать долг перед банком. Важно вносить деньги в тот же день, когда запрашивался баланс. Если отложить платеж хотя бы на день, размер долга увеличивается на сумму начисленных процентов.

- Как только средства появятся на счету, пишут заявление с просьбой закрытия кредитки. Обычно, эмитент требует обращаться в отделение, где была организована эмиссия. Если клиент находится в другом городе, следует связаться с оператором кол-центра и уточнить о возможности отказа от заемного пластика по месту текущего пребывания.

- На основании полученного заявления готовят бумаги на отказ от кредитования.

- Клиент подписывает документы и передает кредитку для уничтожения. Во избежание проблем с незаконным использованием карточки, пластик уничтожают в присутствии клиента (ножницами пластик разделяют на 2 части, либо по месту расположения магнитной линии с помощью дырокола делают отверстия).

На этом процедура закрытия карты не заканчивается. Банку отводится определенное количество дней на проверку, все ли финансовые обязательства были погашены, и на процедуру закрытия ссудного счета. Пока существует кредитный счет, существует возможность снятия денег. Как только счет закрывают, аннулируются реквизиты для совершения любых финансовых операций. После этого по реквизитам карты невозможно ни снять, ни положить деньги.

До ее получения

Если кредитку навязали при посещении банка, отказаться до момента ее вручения можно в любой момент. Пока документы не подписаны, считается, что клиент не давал согласия на кредитование. е пластик не будет действовать, пока банк не получит письменного подтверждения о том, что клиент согласен с условиями кредитования.

Многие опасаются, что по кредитку, полученной по почте, будут начислять проценты. Подобная

Проще всего отклонить услугу кредитования, пока карточка не передана клиенту. Например, чтобы отказаться от кредитки Сбербанка, достаточно отказаться от ее вручения и подписания договора. Если же бумаги подписаны, придется писать другое заявление – на закрытие карты и ссудного счета, поскольку после заключения соглашения реквизиты считаются действующими.

Как показала практика, клиент, согласившийся на выпуск кредитки «про запас», спустя некоторое время начинает ее использовать, хотя ранее не испытывал потребностей в дополнительном финансировании и прекрасно обходился без заемных средств.

После подписания договора

Если на стадии вручения кредитки, пока она не активирована, а бумаги на выпуск и эмиссию не подписаны, еще есть смысл в физическом уничтожении пластика, то после заключения договора и активации, просто так избавиться от кредитки путем ее разрезания и измельчения уже не получится. Проблема в том, что кредитный счет с выделенным лимитом останется действующим, что будет отражено в личном кабинете клиента банка. Если условиями договора предусмотрено бесплатное пользование кредитной карточкой, заемщик может даже не догадываться о наличии возможности списать средства с кредитного счета.

Подписание договора открывает банку возможность начать взимать положенные по договору платежи до тех пор, пока не будет передано распоряжение клиента аннулировать ссудный счет.

Отказ от активированной карты

Если в руках заемщика активированный пластик, никакого иного варианта закрытия кредитки, кроме передачи в банк письменного заявления о отказе от кредитования, не существует. Полученную в отделении карточку обычно активируют сразу. Эмитент, инициировавший выпуск пластикового продукта, может начать списывать плату за обслуживание или мобильный сервис. Чтобы прекратить кредитование, придется вначале

Отказ от кредитной карты Сбербанка требует подписания специальных бланков на закрытие ссудного счета. Если не закрыть пластик, эмитент продолжит взыскивать платежи за обслуживание.

Если карта больше не потребуется, то после полного восполнения баланса, немедленно отключают все платные опции. Это могут быть услуги смс-информирования, мобильного или интернет-банка, автоплатежа. После завершения процедуры отключения, стоит еще раз проверить через оператора горячей линии, все ли задолженности погашены.

Как отказаться от уже заказанной кредитной карты

Иногда между днем подачи запроса до получения заказанной кредитки проходит длительный период – до 2-3 недель. За этот срок клиент вполне может передумать и не получать платежный пластик с заемным лимитом.

Если кредитка была заказана через Сбербанк Онлайн, можно отслеживать статус готовности продукта. В любой момент до подписания соглашения несостоявшийся заемщик вправе сообщить об отказе от услуги.

Наиболее частые причины закрытия кредитных карт

Кредитные услуги – не обязательство, а право клиента попросить у кредитора взаймы. Эмитент не может по собственной воле всучить ненужный платежный инструмент и по закону нуждается в подтверждении личного согласия с кредитором. Могут быть самые разные причины, заставляющие отказаться от банковской карты по объективным и субъективным поводам:

- Не устраивают условия кредитования или предоставленный банком сервис (многочисленные сбои, задержки с обработкой распоряжений клиента).

- Кража карты с последующей блокировкой. После того, как реквизиты пластика становятся известны посторонним, безопасно работать с таким пластиком уже не получится.

- Истек срок действия. На лицевой стороне пластика внизу указывают последний месяц и год, когда можно воспользоваться карточкой. Вместо перевыпуска и получения платежного инструмента с обновленным сроком, клиент распоряжается о закрытии карты и аннулировании счета.

- Ранее бесплатная в обслуживании карточка стала платной. Чтобы избежать взимания ежегодной или ежемесячной платы, пишут соответствующее заявление об отказе о услуг.

- Заемщик осознал, что не нуждается в одалживании суммы у банка. Если банк навязал кредитку, никогда не поздно отказаться от сотрудничества, если знать, как действовать правильно.

Кредит – крайняя мера, предоставляющая возможность дополнительного финансирования, за которое банк получит вознаграждение в виде процентов, оплаты на обслуживание, выпуск. Не стоит вестись на обещания исключительно выгодных условий кредитования, если в заемной сумме не было необходимости. Банк не может настаивать на принудительном выпуске кредитки и не станет противодействовать ее закрытию, если клиент знает, как грамотно завершить сотрудничество с кредитором.

Источник

Особенности удаления карты из Сбербанк Онлайн

Плюсы интернет-банкинга заключаются в том, что в него можно добавлять карточку и впоследствии управлять своими деньгами в онлайн-системе. Несмотря на то, что добавляется пластик в систему автоматически, его может понадобиться удалить, но очевидного решения этой проблемы нет. Поэтому нужно рассмотреть, как можно удалить карту из системы Сбербанк Онлайн, и возможно ли это вообще.

Причины удаления карты из Сбербанк Онлайн

- отсутствие потребности в карточке на данный момент, но желание ее использовать в будущем;

- утеря кошелька или его блокировка;

- желание клиента закрыть карту.

Процедура упрощается, поскольку она будет одинаковой в любом случае, и, производя действие в интернет-банкинге, не нужно будет объяснять причину этого поступка. Действия не нужно согласовывать, как и подавать заявки, но так как для этой процедуры понадобится меню настроек, важно знать, как сделать ее правильно, чтобы не столкнуться с нажатием неправильной кнопки.

Желанием убрать карточку из списка будет и банальная перегруженность сервиса, ведь если у клиента много счетов, и все они отображаются в системе, он может попросту запутаться в них. Именно это чаще всего и становится причиной ошибок, а также неправильного восприятия ситуации.

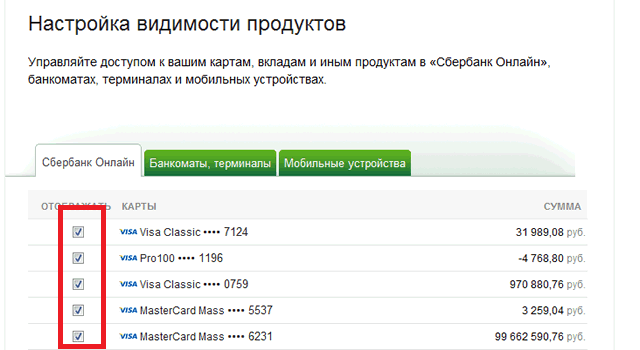

Инструкция по удалению

Добавление карточки в банкинг производится автоматически при ее оформлении, сразу после активации в личном кабинете будут доступны все оформленные кошельки. Для этого не нужно никаких дополнительных действий, все производится автоматически. Если нужно удалить карту из Сбербанк Онлайн, сделать это в дистанционном режиме нельзя, поскольку тогда понадобится закрывать карту, а сделать это могут только в отделении.

Удалить можно, если через интернет-банк заблокировать пластик, после чего просто не получать новый кошелек, но верным способом избавиться от карты будет обращение к консультанту в ближайшее отделение. Он должен ознакомиться с паспортом человека и с помощью своих сервисов закроет карточку в принципе, после чего она автоматически пропадет из личного кабинета.

Решение, которое может быть достигнуто самостоятельно, не предполагает аннуляции самой карточки, но позволяет скрыть ее из списка иных счетов. Для этого нужно предварительно авторизоваться в личном кабинете с помощью логина и пароля. После этого проделываются следующие действия в меню настроек:

- клиент переходит во вкладку, связанную с безопасностью и доступом;

- открывается раздел настройки видимости продуктов, в нем выбирается пункт «Сбербанк Онлайн»;

- с карточек, которые не должны показываться в общем перечне, снимаются галочки, которые на них стоят;

- операция сохраняется и подтверждается путем введения пароля, пришедшего на телефон, подключенный к кабинету;

- после того как одноразовый пароль введен, нажимается кнопка подтверждения.

Вполне возможно использовать еще один дистанционный метод – звонок в службу поддержки по номеру 900. Клиенту потребуется сообщить свое секретное слово и назвать общие паспортные данные для идентификации личности, а далее передается заявка на утерю или кражу карточки. Оператор немедленно ее заблокирует, и она станет неактивной до перевыпуска продукта, одновременно с этим можно наблюдать, что счет пропадет из Сбербанк Онлайн и не будет доступен для операций.

Важно! Но если карта может потребоваться в будущем, ее будет достаточно просто скрыть, так клиент не будет с ней сталкиваться. За перечисленные действия, в принципе, не нужно будет платить, поскольку это не та операция, которая зависит от банка, и никакой комиссией она не облагается. Но подтверждение через СМС потребуется не только при сохранении операции, но и при входе в раздел настройки. Это было сделано для увеличения безопасности, поскольку скрытие карт хоть и не является опасной процедурой, но может привести к сложностям для самого клиента.

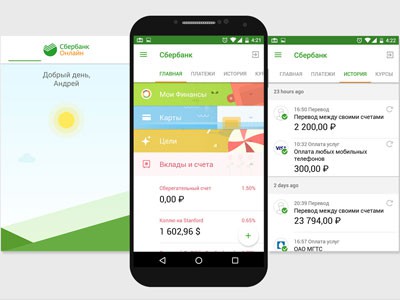

Как удалить карту в мобильном приложении

В полной версии Сбербанк Онлайн можно настроить разные типы отображений счетов, в зависимости от того, чем человек пользуется на данный момент. Но есть нюанс, связанный с тем, что если отключить отображение карты в веб-версии сервиса, она все равно будет отображаться в банкоматах и даже в мобильном приложении Сбербанка. Удалить карту из приложения тоже не представляется возможным, но можно скрыть ее отдельно для этой программы.

Для этого следует перейти в меню настроек и выбрать видимость продуктов, после чего зайти во вкладку, которая предусмотрена для мобильных устройств. В ней будет тот же список карточек, и потребуется проделать те же самые действия. То есть, необходимо снять галочки со всех счетов, которые не должны отображаться. Чтобы исключить путаницу и сокрытие не того счета, возле каждого из них указаны четыре последние цифры номера и сумма, которая в данный момент доступна клиенту.

После этого результат сохраняется, и перечень демонстрируемых карт будет изменен. Вернуть все обратно гораздо легче и быстрее, нужно зайти в то же меню через личный кабинет, но поставить галочку в поле под названием «Показать закрытые». Тогда после сохранения операции ранее скрытые продукты будут возвращены в общий перечень, и ими можно будет оперировать в стандартном режиме.

Удалить карту из Сбербанк Онлайн может понадобиться, если она не используется в данный момент либо попросту мешает в общем перечне. Удаление пластика в интернете невозможно, но есть возможность скрыть ее из всех остальных, зайдя в меню настроек. Если клиент планирует навсегда удалять счет из системы, ему нужно обратиться в отделение банка и окончательно закрыть его, только тогда продукт полностью уберется из общего списка и не будет отображаться.

Источник