- Как убрать контакт из черного списка на Android

- Как выйти из «черного списка» банка — пошаговая инструкция, особенности и рекомендации

- Что такое «черный список»

- Кто и почему попадает?

- Критерии

- Чем это грозит

- Как выйти: пошаговая инструкция

- Информация о причинах отказа

- Документы для объяснения доходов компании

- Что делать, чтобы не попасть в реестр неблагонадежных клиентов

- Как обойти «черные списки» банков: советы

- Черный список в банках

- Что такое «черный список»

- Варианты черных списков

- Как физлица попадают в черный список банка

- Как выйти из списка неблагонадежных клиентов

- Исправление кредитной истории заемщика

- Как действовать, если попал в список по ФЗ-115

- Как не попасть в черный список

- Что будет, если компанию внесли в черный список

- Причины

- Выход

- Как юрлицу избежать попадания в черный список

- Комментарии: 7

Как убрать контакт из черного списка на Android

На смартфонах с операционной системой Android есть возможность добавлять контакты (номера телефонов) в черный список. Это позволяет раз и навсегда избавиться от нежелательных звонков. Если номер контакта находится в вашем черном списке, то такой контакт не сможет до вас дозвониться, а вы даже не увидите и не услышите звонка.

Это очень удобная и полезная функция. Но, иногда контакты блокируются по ошибке и тогда возникает вопрос, а как убрать контакт из черного списка. К счастью, сделать это также просто, как и заблокировать контакт. В этой небольшой статье мы максимально подробно рассмотрим весь процесс.

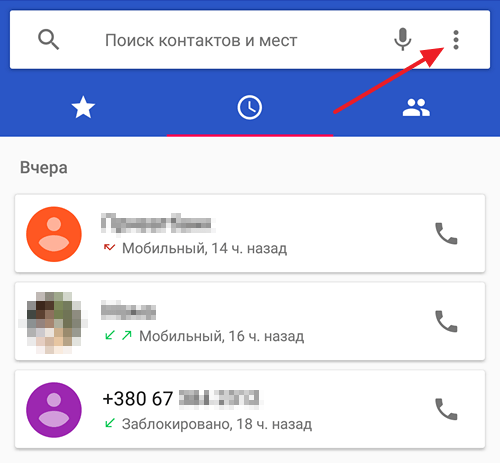

Для начала вам нужно запустить приложение «Телефон». Это то приложение, которое вы используете, когда вам нужно набрать новый номер или посмотреть список пропущенных звонков. После запуска данного приложения вам нужно нажать на кнопку с тремя точками и открыть меню (на некоторых смартфонах меню открывается с помощью кнопки на корпусе устройства).

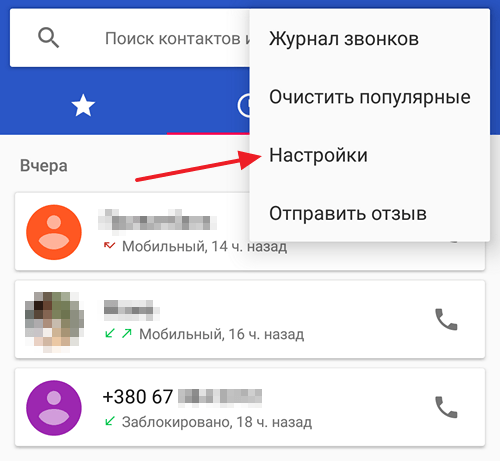

После открытия меню, перейдите в настройки приложения «Телефон». В нашем случае для доступа к настройкам нужно выбрать пункт меню «Настройки», но на вашем телефоне название этого пункта может быть другим. Например, на некоторых телефонах Samsung этот пункт называется «Настройки вызовов».

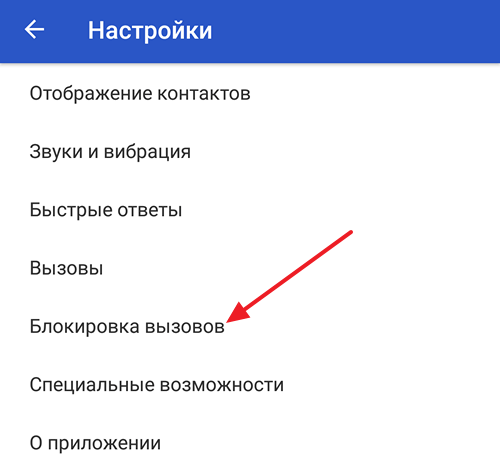

В настройках вы увидите несколько разделов. Здесь нужно найти и открыть раздел, связанный с черным списком контактов. В данном случае раздел называется «Блокировка вызовов», но на вашем смартфоне название может отличаться. Например, данный раздел может называться «Черный список» или «Отклонение вызовов»

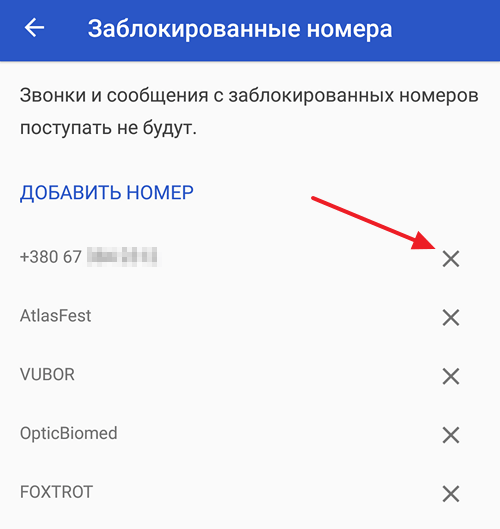

После этого перед вами появится список контактов, которые вы заблокировали. Для того чтобы убрать контакт из черного списка Андроид нужно просто удалить его отсюда. Для этого нажмите на кнопку в виде креста.

После этого появится предупреждение о том, что выбранный контакт будет удален из черного списка. Подтвердите действие и контакт будет разблокирован.

Источник

Как выйти из «черного списка» банка — пошаговая инструкция, особенности и рекомендации

«Черный список» банка подразумевает базу, в которую вносятся неблагонадежные клиенты с испорченной финансовой историей. В него невозможно попасть без каких бы то ни было причин, равно как и выйти совсем не просто. Основной задачей для человека, берущего кредит, должно быть своевременное погашение. Но в жизни бывают ситуации, когда все выходит из-под контроля. В статье мы рассмотрим, как выйти из «черного списка» банков.

Что такое «черный список»

Согласно федеральному закону «О противодействии легализации доходов, полученных преступным путем», банки обязаны отслеживать и проверять клиентов, открывающих счета, и во время работы с ними. В результате аудита, если получены компрометирующие данные, финансовое учреждение вправе отказать в проведении банковской операции или других услугах. При этом клиент заносится в «черный список», единый для всех банков.

В некоторых ситуациях может быть заблокирован счет клиента банка, ограничен доступ к переводам или личному кабинету, однако это еще не значит, что он занесен в такой список. Но если это произошло, нужно срочно задуматься, как выйти из «черного списка» банков, так как плохая кредитная история грозит некоторыми неприятностями.

Кто и почему попадает?

В названный перечень могут быть занесены как физические, так и юридические лица по следующим причинам:

- Случайное либо добровольное участие в мошеннических аферах.

- Погашенная или непогашенная судимость.

- Имущественный или финансовый арест заемщика, принятый решением суда.

- Просроченная или неоплаченная задолженность перед финансовым учреждением.

- Регулярные просрочки платежей.

- Намеренное предоставление ложной информации.

- Признание клиента недееспособным лицом.

Можно ли выйти из «черного списка» банка, рассмотрим далее в статье.

Критерии

Главные критерии попадания в такой перечень — это отрицательные характеристики, в числе которых:

- Просрочки по кредитным платежам и прочие невыполнения обязанностей кредитного договора.

- Имеющиеся долги по другим денежным обязательствам (невыплаченные налоги, штрафы, алименты, коммунальные долги).

- Судимость, в первую очередь связанная с экономическими преступлениями.

- Представление поддельной документации или заведомо ложной информации.

- Процесс банкротства или имеющееся оно же в прошлом.

- Фигурирование в любых уголовных делах, махинациях и так далее.

- Наличие невыполненных судебных взысканий.

- Ограничения распоряжением счетами и имуществом, наложенные судом или приставами.

- Признание лица недееспособным или нахождение его на учете в психиатрическом учреждении.

Чем это грозит

Попадание в такой реестр не является приговором и вовсе не означает полный отказ от сотрудничества. Консультационная служба всегда посоветует, как выйти из «черного списка» банков. Также на законодательном уровне учреждение может не ограничивать доступ клиента к финансовым услугам. Это лишь данные, которые банк может использовать по своему усмотрению.

Решением руководства специалист по обслуживанию клиента может оформить новый договор, несмотря на испорченную банковскую историю. Поэтому вопрос, где и как взять кредит, если в «черном списке» уже находишься, не должен пугать. Так, положительное решение может принять другое финансовое учреждение, в отличие от того, где зафиксирована просрочка.

В случае отказа банк должен иметь более весомую причину, нежели нахождение предполагаемого клиента в черной картотеке. Центробанк Российской Федерации в разъяснительном письме «Об учете информации о случаях отказа от проведения операций» указал, что данные о том, что клиент получал отказы в сотрудничестве с другими финансовыми учреждениями, не являются единственным основанием для отказа в предоставлении услуг.

Так что при возникновении вопроса, как выйти из «черного списка» Центрального банка, нужно помнить следующее. Если дело об отказе будет решаться в судебном порядке, финансовое учреждение должно представить документальное подтверждение, что нахождение в таком реестре — не главный аргумент в пользу принятого решения. Должны иметься и другие критерии для принятия соответствующего решения.

Как выйти: пошаговая инструкция

Согласно поправкам, внесенным в Федеральный закон № 115 в марте нынешнего года, возможно обеление репутации клиента и вынос из «черного списка» банков. Как выйти из него в этом случае? Механизм этот действует следующим образом:

- Подав соответствующее заявление в банк, можно выяснить причину занесения в неблагонадежный реестр. Кроме того, при отказе от сотрудничества кредитная организация должна аргументировать свое решение.

- При необоснованном «нет» или недостаточности аргументов клиент имеет право подать на рассмотрение документы, на основании которых после проверки банк может вынести другое решение. Важно отметить, что подают такие бумаги в организацию, отказавшую в сотрудничестве. Нередко бывают случаи, когда другие банки готовы оформить с клиентом общие обязательства, при этом он остается в «черном списке». Вывести из него может именно тот банк, что отказал в обслуживании, ссылаясь на эту причину.

- На рассмотрение поданных объясняющих документов в среднем уходит 10 дней.

- По результатам проверки клиент получает один из вариантов ответа. В первом — банк отзывает отказ и направляет соответствующие данные в Росфинмониторинг, где делают отметки и выносят из «черного списка». В другом варианте выносится признание оснований об отказе действительными, клиент по прежнему значится неблагонадежным.

- Если заемщик не согласен с решением финансового учреждения, он вправе подать апелляцию в межведомственное управление Центробанка. Здесь специально собранная комиссия изучает документы от клиента и отказавшего банка. В течение 20 дней принимается решение и направляется с Росфинмониторинг. Если оно принято в пользу клиента, то в течение 1-2 месяцев он будет вычеркнут из «черного списка», а банк обяжут к сотрудничеству.

Информация о причинах отказа

Теперь мы выяснили, что такое «черный список» банка и как туда попадают. Но при этом должны быть четко соблюдены правовые основы данного действия.

В соответствии с законом, банк должен пояснить причину отказа, но нигде не указано, каким образом он может это сделать. Как правило, кредитная организация при формировании отрицательного ответа на запрос использует действующие коды Росфинмониторинга. Перечень их таков:

- Организация зарегистрирована по массовому адресу (исключения составляют торговые комплексы и бизнес-центры).

- Минимальный или ненамного больше такового размер уставного капитала.

- Адрес юридического лица схож с регистрацией по месту жительства представителя органа исполнительной власти.

- Отсутствие исполнительного органа по юридическому адресу.

- Учредитель, бухгалтер, работник — одно лицо.

- Одновременное совмещение одинаковых должностей в нескольких представительствах.

Каждая из перечисленных причин может быть законным поводом для отказа от сотрудничества. Получать эти данные банк может открытым или закрытым способом. Открытый — данные имеются в общей базе налоговой, миграционной, страховой и других службах. Закрытые источники банком не раскрываются. Если попали в «черный список» банков, нужно попытаться понять, как исправить положение в ближайшее время.

Документы для объяснения доходов компании

Регламентированных требований к документации как таковой нет. Компания на свое усмотрение выбирает, каким образом засвидетельствовать свою законную предпринимательскую деятельность, а не давать повода для выводов, что она занимается обналичиванием доходов, нажитых нелегальным способом.

Чаще всего подозрения легко опровергнуть, предоставив данные, которые могут быть зафиксированы:

- в последней налоговой декларации;

- пояснениях, почему налоговой декларации нет в наличии;

- платежках по оплате налоговых отчислений, в случае если они проходили через другой банк;

- партнерских соглашениях, согласно которым указывается движение всех средств компании.

Что делать, чтобы не попасть в реестр неблагонадежных клиентов

При попадании в такую неприятную ситуацию не стоит затягивать с решением вопроса, как выйти из «черного списка» банков. Помощь в этом может оказать иная финансовая организация, выдав другой кредит, либо придется занять денег у друзей или родственников. Есть еще один вариант – попросить банк рассрочить уплату задолженности, если возникновению таковой предшествовали серьезные обстоятельства.

Никто не застрахован от попадания в черный список. Однако, следуя некоторым рекомендациям, можно свести такой риск к минимуму:

- Не допускать ни одного из перечисленных критериев попадания в черный список.

- Нет необходимости стремиться быть идеальным клиентом, вызывая лишние подозрения и проверки, лучше казаться среднестатистическим.

- Иметь дебетовый счет со средним остатком и регулярным движением средств либо на постоянной основе пользоваться другими банковскими услугами.

- Не пытаться превозносить свое материальное положение и давать неверные сведения.

- Обращаясь за услугами кредитования, нужно реально оценивать свои финансовые возможности. При стабильном доходе оптимальной считается нагрузка в 30 % от общего заработка.

- Мониторить свою кредитную историю, корректируя проблемные позиции.

- Тщательно изучать условия договора. В первую очередь это поможет избежать неприятных неожиданностей, а также в глазах сотрудников банка создаст впечатление серьезного клиента.

Как обойти «черные списки» банков: советы

Нужно знать, что данные о просрочке попадают в неблагонадежный реестр в случае превышения просрочки более 10 дней. До истечения этого срока неуплата считается технической. В такой ситуации нужно постараться срочно ее ликвидировать. Кредитная история не пострадает.

В случае возникновения трудной жизненной ситуации не нужно прятаться от финансового учреждения. Наоборот, следует туда обратиться и постараться решить вопрос совместно.

Выходом может стать кредит в ином банке. Хорошо, если условия договора там будут лучше.

Нужно помнить, что помимо общепринятых критериев оценки заемщика учреждение использует еще и индивидуальные, поэтому есть шанс получения нового кредита с другим сроком уплаты в погашение старого.

Ответственное поведение в решении финансовых вопросов, продуманное управление собственными и заемными средствами — это залог взаимовыгодного сотрудничества с банком. Нужно стараться не попадать в такой реестр, поскольку для выхода из него потребуется определенное время.

Источник

Черный список в банках

Черный список в банках или стоп-лист – это не миф. Кредитные компании действительно создают базы данных клиентов, которые вызывают сомнения или нарушают договорные обязательства. Причины попадания в такие списки в чем-то схожи, а чем-то отличаются для физических и юридических лиц. Также отличаются и пути исключения из числа неблагонадежных.

На кого заводят черный список в банках, как в него не попасть и что сделать, чтобы из него выйти тем, кто все-таки в него угодил, расскажет Бробанк.

Что такое «черный список»

Черный список банка – это база клиентов, которым банки отказывают в обслуживании, так как их подозревают в совершении мошеннических сделок или нарушении закона. Информация в этом списке строго конфиденциальна. Другим лицам персональные сведения из него не передают.

У каждого банка свои критерии, внесения в черный список, поэтому определить причину довольно сложно. Кроме этого, ненадежный клиент может попасть даже в несколько списков в зависимости от того, какие услуги ему оказывает банк, или как взаимодействуют банк и клиент.

Клиент может попасть в черный список банка не только при возникновении нарушений. В него могут занести даже тех, кто вызывает подозрение службы безопасности или специалистов банка.

Например, заемщик регулярно берет кредиты и погашает их в течение короткого периода или вступает в постоянные споры с банком по каким-либо аспектам. Таких клиентов тоже могут включить в базу данных. Скорее всего, при очередном обращении, банк откажет в выдаче займа, потому что задача кредитора получить прибыль, а с таким заемщиком невыгодно сотрудничать. А с теми, кто слишком глубоко копается в сути или создает конфликты, банки тоже предпочитают не связываться.

Варианты черных списков

Клиенты могут попасть в разные черные списки:

- Внутрибанковский. В этой базе данных находится информация по тем клиентам, которые нарушали свои обязательства или вызывали какие-либо подозрения у сотрудников банка. Длительное нахождение в таком списке приводит к отказам в кредитах или других услугах внутри финансового учреждения.

- Перечень сведений службы судебных приставов. В него заносят граждан, с которых в судебном порядке взыскивали задолженность. Большинство банков проверяет своих клиентов по этой базе данных.

- Отчеты бюро кредитных историй. В них попадают сведения из кредитных организаций обо всех физических лицах и компаниях, которые когда-либо брали займы. На основании этих данных формируют кредитный рейтинг заемщика. Если возникали задолженности и просрочки, то в БКИ будет видна вся эта информация.

- Черный список Росфинмониторинга. В него попадают все нарушения, которые связаны с законом 115-ФЗ «О легализации доходов полученных преступным путем» Данные о подозрительных операциях поступают из всех банков в Росфинмониторинг, а оттуда в ЦБ РФ. После консолидации всех записей Центробанк возвращает итоговый черный список во все банки РФ. Обновление информации происходит ежедневно.

Клиент может быть только в одном или во всех списках одновременно.

Как физлица попадают в черный список банка

Главные критерии для внесения в черный список банка:

- Просрочки по займам, отказ в выполнении обязательств по договору комплексного банковского обслуживания.

- Наличие неоплаченных задолженностей по налогам, выплате алиментов, штрафам, оплате коммунальных услуг.

- Наличие судимостей, особенно в сфере экономических преступлений.

- Предоставление ложной информации, в том числе и документов, в которых указаны неверные данные.

- Наличие подозрений об участии в каких-либо махинациях.

- Нахождение в состоянии банкротства на данный момент или раньше.

- Наличие еще не выполненного судебного решения о взыскании задолженности с клиента.

- Принятые в отношении клиента ограничения судом, приставами и другими уполномоченными органами.

- Недееспособность или психическая болезнь.

- Агрессия, неадекватное поведение, посещение офисов банка в нетрезвом виде, под действием психотропных или наркотических веществ.

Любая из этих причин приведет к внесению клиента в отдельную базу данных. Каждый банк формирует свой расширенный перечень критериев. Некоторые финансовые учреждения могут вносить в стоп-листы за малейшие провинности, другие – только после наличия повторных нарушений. В ряде компаний из списка извлекут тех клиентов, которые «исправились» и не повторяют ошибки, в других – поблажек не дают.

Также клиента могут внести в черный список в самом начале сотрудничества, если он не прошел проверку. У каждого финансового учреждения свой регламент, как оценивать гражданина, в том числе и по его внешнему виду. Проверка банка может быть с подвохом, когда клиенту предоставляют мнимое право выбора: сказать правду или соврать. Например, создают ситуацию в виде случайной ошибки сотрудника банка, если клиент ее не исправит и решит предоставить ложную информацию, его включат в черный список. Могут проводить и психологические проверки на выявление лжи в каких-либо словах гражданина.

Как выйти из списка неблагонадежных клиентов

Выйти из черного списка банка очень сложно. Проблема в том, что информация в базах данных конфиденциальная, банк может и не уведомлять клиента о включении в список. Не всегда сотрудники банка объяснят причину попадания в перечень ненадежных лиц. И даже если получится устранить причины, по которым клиента занесли в стоп-лист, ему будет сложно восстановить деловую репутацию. Скорее всего, в персональных данных сделают пометку об устранении ошибок, но выносить из внутрибанковского реестра не станут.

Иногда включение в черный список не сказывается на компании или физическом лице напрямую. Некоторые клиенты даже не подозревают о своем нахождении в числе неблагонадежных. Например, при оформлении дебетовой, зарплатной, пенсионной карты или вклада никаких ограничений не будет. Чаще всего сложности возникают при подаче заявки на займы.

Если отказ в кредитовании следуют один за другим, высока вероятность, что банки занесли клиента в черный список. Чтобы это выяснить наверняка, запросите отчет о кредитной истории заемщика. Дважды в год граждане РФ могут получить эту информацию бесплатно. Один из двух раз – это отчет на бумажном носителе. Если сведения нужны чаще, можно запросить отчет на платной основе. Такую услугу оказывают разные квалифицированные компании. Количество платных обращений не ограничено, их можно подавать хоть еженедельно.

Чтобы получить отчет в электронном или распечатанном виде, обратитесь в Бюро кредитных историй напрямую или через госуслуги. Обратите внимание, что сведения об одном гражданине или компании могут храниться в нескольких БКИ. Выяснить, в каких из них точно находится информация, можно через Центральный каталог кредитных историй. После этого можно подавать запросы в конкретные БКИ и собирать сведения воедино.

Из отчетов станет ясно, все ли в порядке с кредитной историей, есть или нет задолженности и просрочки. Если они не соответствуют реальности, можно подать заявку на корректировку ошибочных данных.

Исправление кредитной истории заемщика

Если кредитная история испорчена по вине заемщика, придется самостоятельно исправлять ситуацию:

- Оформить кредит, на меньшую сумму, чем было в отклоненной заявке или обратиться за выдачей кредитки или карты рассрочки. Такие кредитные продукты банки одобряют охотнее, чем кредиты наличными. Лучше всего обращаться в банк, в который поступает заработная плата на карту.

- Качественно исполнять взятые на себя обязательства. Не допускать просрочек, следить, чтобы денег хватало на ежемесячный платеж и погашение процентов, вносить деньги заранее, а не в последний день.

- После погашения кредита, данные отразятся на кредитной истории. Негативный рейтинг поднимется. Таким способом можно восстановить репутацию благонадежного клиента и заслужить доверие банков.

| Макс. сумма | 300 000 Р |

| Ставка | 31,5% |

| Срок кредита | До 18 мес. |

| Мин. сумма | 4 999 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

Можно также воспользоваться альтернативным вариантом – просто ждать. Информация из кредитной истории по истечении 10 лет автоматически исчезнет. Но за этот период не должно возникать никаких долговых обязательств перед кредиторами и взаимоотношений с судебными приставами. Однако нулевая кредитная история не гарантирует, что по истечению срока банки согласятся на сотрудничество.

Как действовать, если попал в список по ФЗ-115

Если клиент вызвал подозрения или нарушил закон 115-ФЗ, его включат в черный список в ЦБ РФ. Выйти из него в разы сложнее, чем из базы данных неблагонадежных клиентов внутри банка. Для начала выясните причину внесения в черный список в обслуживающем банке или в том, где было отказано в проведении операций. Напишите заявление и соберите документы, из которых будет видно, что отказ безоснователен.

Банк рассмотрит поданные документы, и после этого возможны 2 варианта развития событий:

- Банк отменит отказ и направит сведения в Росфинмониторинг. Там учтут данные по клиенту и исключат гражданина из черного списка, в который он попал по закону 115-ФЗ.

- Банк признает основания для отказа существенными. Если клиент не согласится с таким решением, он может подать апелляцию в Центробанк, где проведут дополнительное расследование. Если при повторном рассмотрении запроса клиента признают добросовестным, в течение нескольких месяцев его исключат из черного списка.

После внесения поправок в ФЗ-115 банки обязали давать пояснения всем клиентам, которых вносят в черный список. Поэтому самый простой и надежный способ из него выйти – выяснить, какие операции и действия вызвали сомнения у банка и исправить их. После этого гораздо легче избежать повторного попадания в базу данных неблагонадежных клиентов.

Как не попасть в черный список

Так как критерии попадания в черный список нельзя перечислить в полном объеме из-за конфиденциальности, полностью исключить включение в стоп-лист очень сложно. Но риски можно свести к минимуму:

- Изучите основные поводы внесения в черный список и не допускайте их.

- Не пытайтесь стать идеальным клиентом. Среднестатистические заемщики, которые добросовестно выполняют свои обязанности, вызывают наибольшее доверие банков.

- Работайте с банковским счетом, регулярно его пополняйте, проводите операции или поддерживать на нем определенную сумму денег. Можно пользоваться услугами нескольких банков, главное чтобы были видны движения по счетам, на основе которых у банка сложится представление о клиенте.

- Не лгите банку, в попытке приукрасить свое финансовое положение.

- Перед посещением банка уделите внимание своему внешнему виду. В некоторые офисы даже не впустят, если у охранника вызовет сомнение одежда или состояние клиента.

- Адекватно оценивайте свои возможности по выплате кредитов. Ежемесячные платежи не должны превышать 30% от заработной платы. Если нагрузка выше, вероятность просрочки выше, а значит, возможно ухудшение кредитной истории.

- При закрытии кредита требуйте справку о полном погашении задолженности. Нарушения и копеечные долги могут возникнуть из-за обычной невнимательности клиента. Например, последний платеж по графику был выше на несколько рублей, но это было упущено. В итоге несколько рублей превратятся в несколько тысяч с учетом штрафов и неустоек.

- Внимательно читайте договор, чтобы знать свои обязанности и права банка, который выдает заем.

- Старайтесь не выступать в роли созаемщика или поручителя. Если основной заемщик окажется недобросовестным, его обязанности будут переданы вам. После этого и ваша кредитная история может попасть в перечень сомнительных.

- При возникновении проблем с выплатой кредита, рефинансируйте его или реструктуризируйте. Главное решить проблему, а не отказываться от выполнения обязательств.

Если следовать этим рекомендациям, у банка будет меньше оснований для внесения в черный список. А если такая ситуация произойдет, можно быть уверенным, что это случилось скорее всего из-за ошибки.

Что будет, если компанию внесли в черный список

Организации попадают в черный список банка, если нарушают ФЗ-115 и их подозревают в легализации доходов и содействию терроризму. Если у банка возникают сомнения в проводимых операциях, сотрудник приостанавливает движение по счетам клиента до выяснения всех обстоятельств. По этому закону проверяют как юридических, так и физических лиц. Его нарушения приводит к попаданию в черный список ЦБ РФ любого клиента банка.

Компаниям могут отказать в выдаче карты, открытии счета, выполнении ряда других операций, которые относятся к обслуживанию юридических лиц. Но клиента не вносят в черный список без дополнительной проверки и попытки прояснить ситуацию. Для начала сотрудники банка запросит дополнительные подтверждения.

Причины

Операции, которые могут вызвать сомнение у сотрудника банка и повлечь занесение в черный список:

- Регистрация нового юрлица с большими оборотами с самого начала деятельности фирмы. Может быть вполне легальное объяснение, бизнес был подарен или передан по наследству.

- Контракт, который не соответствует прямой деятельности. Например, адвокатская контора платит за строительные материалы. Если она прояснит, что строит новое здание для офиса, сомнения развеются.

- Расчеты с фирмами, которые внесены в черные списки. Как правило, на такие операции устанавливают лимиты по сумме или другие ограничения. Если возникнут более серьезные опасения и поводы для проверки, отправитель средств тоже может попасть в список неблагонадежных.

- Нехарактерные или непонятные по сути платежи.

- Снятие наличных. Любые наличные операции компаний от 100 000 рублей находятся под бдительным контролем банков.

- Счета в нескольких банках, а оплата налогов только через один из них. В этом случае придется отчитываться о перечислениях в бюджет перед другими банками.

- Нет операций по основной деятельности компании.

Полный перечень операций указан в ФЗ-115.

В большинстве случаев ситуацию можно урегулировать диалогом с клиентом. Но если он не идет на контакт, банк приостановит движение и передаст информацию в Росфинмониторинг, что приведет к внесению компании в черный список Центробанка.

Выход

У компаний для восстановления деловой репутации и исключения из черного списка несколько путей:

- Написать заявление в банк с просьбой прояснить ситуацию по приостановлению операций по счетам.

- Подать жалобу в межведомственную комиссию ЦБ РФ.

- Обратиться в суд.

При судебных разбирательствах, бизнесмену могут запретить выезжать за границу. Кроме того суды отнимают много времени и денег на юридическое сопровождение. Поэтому некоторые компании принимают решение о регистрации нового юридического лица.

Каждый банк решает сам, сотрудничать с клиентами, которые вызывают подозрения или нет. Например, при подаче заявки на открытие счета от сомнительной компании, которая отчисляла слишком мало налогов, в новом банке увидят, что фирма занесена в черный список. Сотрудники банка потребуют дополнительные документы: выписки по счетам в предыдущем обслуживающем банке и пояснения к сложившейся ситуации.

При проведении проверки могут выявить, что минимальные отчислению в бюджеты и фонды – это ошибка бухгалтерии. Если фирма устранит ошибку и докажет, что повторений не будет, ей откроют счет в новом банке. Для этого ей потребуется собрать все подтверждающие документы по операциям и корректировкам. Если никаких новых нарушений не выявят, компанию продолжат обслуживать в новом банке. Таким образом Центробанк рекомендует поступать со всеми клиентами из черных списков. То есть если компания попала в базу данных, она сможет реабилитироваться и продолжить свою деятельность.

Как юрлицу избежать попадания в черный список

Несколько советов помогут компаниям не попасть в черный список неблагонадежных клиентов:

- Изучите закон 115-ФЗ. Если какие-то из терминов не ясны, проконсультируйтесь с юристом или сотрудником банка.

- Реагируйте на рекомендации обслуживающего специалиста банка. Если советуют отказаться от сомнительной операции, лучше так и сделать.

- Указывайте полное и исчерпывающее назначение платежа, которое дает четкое представление об операции. Добавляйте информацию о номере и дате контракта, тогда у сотрудников банка будет меньше поводов сомневаться.

- Не пользуйтесь наличными, более удобная альтернатива для бизнесменов – это бизнес-карта или корпоративная карта. При расчетах по ним видны все операции и получатели средств, не надо собирать чеки и составлять авансовые отчеты.

- Заранее проверяйте контрагентов, с которыми заключаете контракты.

- Интересуйтесь причинами отказа банка в той или иной операции. Это поможет своевременно узнать о предпосылках для включения в черный список.

Не всегда смена обслуживающего банка окажется лучшим решением. Правила проверки клиентов, их операций и рекомендации ЦБ РФ одинаковы для всех банков.

Полезные ссылки:

- Сайт Росфинмониторинга

- Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 N 115-ФЗ (последняя редакция).

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 7

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

2 года назад на 18 летнего сына мошенники оформили займ на телефон. Банк все 2 года пытается взыскать деньги через коллекторов. Параллельно МВД вело дело по 159 ук. Но вот вроде всё, суд состоялся, мошенников осудили, а банк всё равно требует займ. Как сыну от банка отвязатся и исправить КИ?

Уважаемый Евгений, обратитесь в банк, имея на руках решение суда, вы можете настаивать на признании кредитного договора недействительным.

Здраствуйте, была бодьшеюая просрочка по микрозайм больше 1 года, сейчас хотим взять ипотеку не дают, сейчас не дают не один кридит нечего, что сделать чтоб востоновить свой кредитный рейтег

Уважаемая Вера, воспользуйтесь программами восстановления КИ по этой ссылке.

Как внести в черный список банков близкого человека, страдающего зависимостью и берущего крупные суммы денег в микрозаймах

Уважаемая Наталья, такое невозможно, при наличии негативной кредитной истории такой клиент будет внесен в черный список по инициативе кредитных организаций.

Я в 2013 году киданул банки на 300к и теперь во всех черных списках какие есть. Круто!

Источник