На Уолл-стрит паника из-за инфляции. Как инвестору защитить свой портфель

Довольно продолжительный период низкой инфляции, который наблюдался в прошлом году во многих странах мира, в 2021-м сменился резким ростом цен. К середине 2021-го годовая инфляция в США достигла 13-летнего максимума в 5,4%, в еврозоне к сентябрю она поднялась до 3,4% против отрицательных 0,3% декабре, а в России с 19 по 25 октября разогналась до 7,97%.

Одна из причин сильного роста инфляции в мире — триллионные вливания мировых центробанков в экономику, отметили экономисты, опрошенные газетой The Wall Street Journal. По их словам, свою лепту в рост цен также внесли сбережения, которые население накопило во время локдаунов, и вакцинация, которая позволила людям выходить из дома и тратить деньги. Все это вызвало всплеск потребительского спроса, позволяя многим предприятиям значительно поднять цены.

Еще одной причиной роста цен стали серьезные нарушения в глобальных производственных и логистических цепочках после пандемии, рассказала руководитель отдела макроэкономического анализа финансовой группы «Финам» Ольга Беленькая. Это привело к тому, что предложение стало сильно отставать от спроса.

Эффект «узких мест» (нехватка материалов, комплектующих, работников, увеличение задержек и стоимости транспортировки) усилился избыточным стимулированием спроса в 2020–2021 годах в развитых экономиках и ускоренной политикой перехода на чистую энергетику в Европе и Китае, что стало одной из причин острого дефицита энергоресурсов и вызвало резкий рост цен.

Уолл-стрит предупреждает — инфляция с нами надолго

Споры о том, надолго ли пришла высокая инфляция, на Уолл-стрит идут уже не первый месяц.

Некоторые из представителей финансового мира считают, что рост цен будет временным. По мнению основательницы Ark Invest Кэти Вуд, нормализации цен будут способствовать высокие технологии — развитие в области искусственного интеллекта, новых накопителей энергии, робототехники, блокчейна и геномного секвенирования. Об этом она заявила в Twitter в ответ на твит Илона Маска о том, что инфляция в ближайшее время будет высокой.

Inflation has flared in response to COVID-related supply chain bottlenecks and oil supply constraints but, IMHO, the powerful and converging deflationary forces associated with AI, energy storage (EVs!), robotics, genomic sequencing, and blockchain technology will bend the curve. https://t.co/DxGLRWe2P6

Однако все больше наблюдателей склонны ожидать, что высокие темпы роста цен не временный эффект пандемии — инфляция сохранится как минимум на два-три года. На прошлой неделе миллиардер Джеффри Гундлах — глава инвестиционной компании DoubleLine Capital, специализирующейся на вложениях в облигации — сказал в интервью CNBC, что инфляция потребительских цен в США, вероятно, останется высокой до конца 2021 года, а в 2022 году не опустится ниже 4%. Причина — в высоких ценах на энергоносители.

Сооснователь Twitter и финтеха Square Джек Дорси на прошлых выходных заявил, что ожидает ухудшения ситуации — по его мнению, миру грозит гиперинфляция. «Гиперинфляция изменит все. Это уже происходит», — написал он в своем Twitter, а в комментариях добавил: «Это скоро произойдет в США, а значит, и во всем мире».

Hyperinflation is going to change everything. It’s happening.

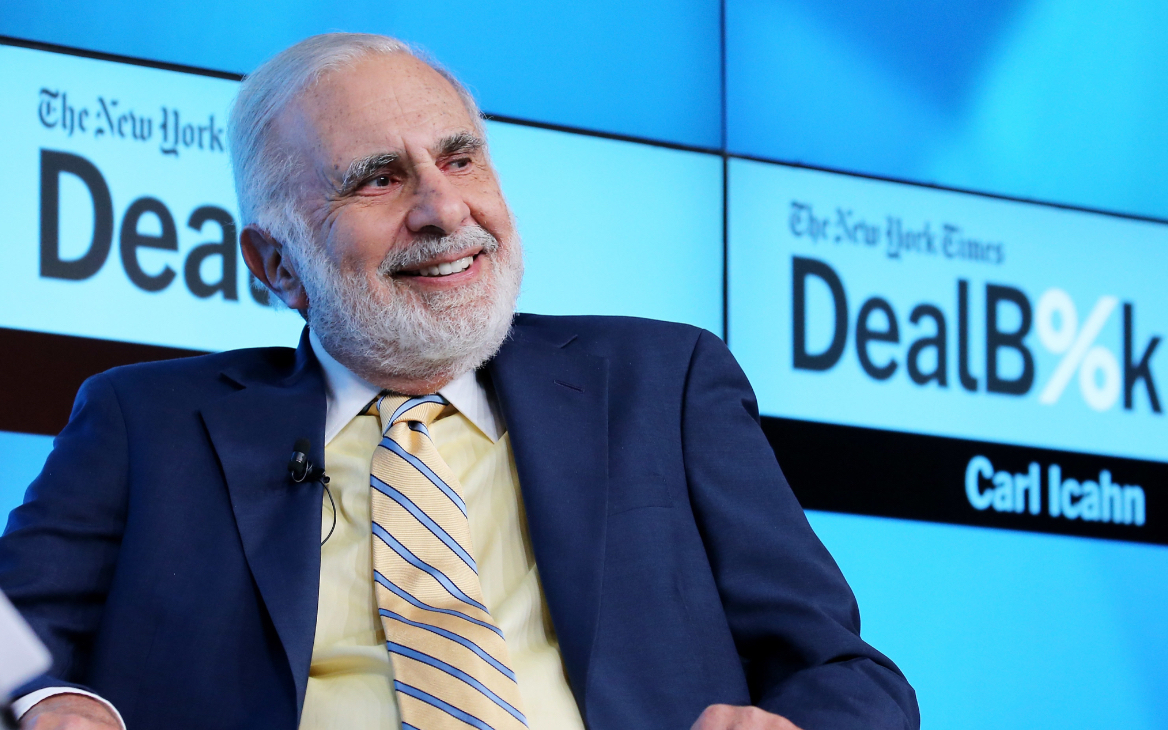

Наконец, знаменитый инвестор-активист Карл Айкан на прошлой неделе предупредил, что в один прекрасный день рынки заплатят цену за политику, которую сейчас проводят Федеральная резервная система и Конгресс США. Выступая на CNBC, он сказал, что из-за чрезмерной денежной массы и растущей инфляции рынки США могут столкнуться с серьезными проблемами.

Рынок ждет тейперинга

В минувшую пятницу глава ФРС Джером Пауэлл заявил, что из-за сбоев в цепочках поставок инфляция может вырасти еще. «Я считаю, что время для сворачивания (tapering) [программы скупки активов] пришло», — сказал он.

Сейчас ФРС в рамках политики количественного смягчения (QE) закачивает в рынки по $120 млрд в месяц, выкупая казначейские облигации на $80 млрд и ипотечные — на $40 млрд. В результате этих операций баланс ФРС за полтора года увеличился на $3,5 трлн и достиг рекордных отметок выше $8 трлн.

Рынок ждет, что ФРС официально объявит о начале постепенного сокращения программы выкупа активов после заседания 2–3 ноября.

Стратегия Buy the Dip перестает работать

На трудности в экономике начал реагировать и рынок. Эксперты обращают внимание, что поведение и стратегии инвесторов стали заметно меняться в последнее время. На это, в частности указывает то, что намного реже стала срабатывать стратегия «Покупай на спадах» (Buy the Dip).

Директор аналитического департамента инвесткомпании «Фридом Финанс» Вадим Меркулов уверен, что разгон инфляции — основная причина, из-за которой наблюдается охлаждение к стратегии Buy the Dip.

«Инфляционные издержки уже сейчас отражаются на прибыли компаний. Многие компании начали снижать свои прогнозы по прибыли. По нашему мнению, при продолжении текущих тенденций стратегия Buy the Dip становится рискованной. Риск роста процентных ставок остается высоким, в этой связи наиболее уязвимы компании технологического сектора, так как многие из них не генерируют прибыли», — говорит эксперт.

Глава отдела смешанных активов британской Janus Henderson Investors Пол О’Коннор предупредил, что следующий год может стать настоящим испытанием для рынка рисковых активов. «Рост цен на товары, который мы видели в этом году, — это всего лишь генеральная репетиция большой истории в следующем году», когда бум в секторе услуг приведет к росту затрат на рабочую силу, заявил он Bloomberg.

Риск состоит в том, что в какой-то момент инфляционное давление станет настолько сильным, что вынудит центральные банки решительнее ужесточать политику, что более проблематично для рисковых активов, сказал О’Коннор.

Как защитить портфель от инфляции: диверсификация , кеш, золото и не только

Григорий Жирнов, инвестиционный стратег «ВТБ Мои Инвестиции»: «В этих условиях [высокая инфляция и резкое замедление роста экономики] инвестору нужно иметь диверсифицированный портфель и быть готовым к волатильности в ближайшие месяцы.

В случае более агрессивного ужесточения монетарной политики в США ставки по казначейским облигациям США (US Treasures) могут продолжить рост, что окажет давление на акции роста (технологические компании, биотехнологии и прочее). В то же время сырьевые товары (металлы, нефть, золото) могут пользоваться повышенным спросом при дальнейшем ускорении инфляции».

Станислав Клещев, инвестиционный стратег «ВТБ Мои Инвестиции»: «Полагаем, что после снижения в последние месяцы вновь становится интересно золото и акции золотодобывающих компаний. Привлекательны фонды денежного рынка, а также еврооблигации ресурсных компаний-экспортеров из развивающихся стран с сильными кредитными профилями.

На фоне возрастающих рисков усиления волатильности на рынке оправданна повышенная доля свободных денежных средств в портфелях. Предстоящее на следующей неделе заседание ФРС США воспринимается как потенциальный фактор риска для мировых фондовых рынков».

Антон Скловец, аналитик «Фридом Финанс»: «Если мы говорим об инфляции в России, то инструменты, которые могут помочь, это:

- акции (в долгосрочной перспективе показывают рост, превосходящий размеры инфляции);

- инвестиции в золото. Золото всегда выступает в роли защитной гавани и может использоваться как страховка от инфляции;

- облигации, которые, возможно не полностью, компенсируют ослабление валюты купоном;

- инвестиции в американский фондовый рынок, где инфляция невысока по отношению к другим странам, есть огромный арсенал инструментов, к примеру TIPS (Treasury Inflation Protected Securities), номинал которых индексируется на размер инфляции».

Источник

Классические методы риск-менеджмента. Рассказывает персональный брокер

Как инвестору защититься от рисков, объясняет персональный брокер профессиональный консультант по управлению капиталом

Консультанты по управлению капиталом команды Персональный брокер помогают разобраться, как сформировать долгосрочный портфель и не отвлекаться на новостной шум. В первой публикации речь шла про инвестиционный риск, сегодня поговорим про методы риск-менеджмента.

Риск — главная тема в процессе инвестирования. Полностью избавиться от него не получится, но существуют методы, которые могут облегчить последствия риска.

Метод №1 — доверяй, но проверяй

Инвестиции — это область, где мошенники от души наживаются на новичках. Прежде чем инвестировать, разберитесь, насколько надежен брокер, которому вы планируете доверить деньги. Во-первых, у него должна быть лицензия Центробанка на брокерскую, дилерскую и депозитарную деятельность. Во-вторых, вы можете посмотреть рейтинги на сайте Московской биржи и обратиться к брокеру с большим количеством активных клиентов. В-третьих, на сайте брокера можно изучить его отчетность и ознакомиться с оценкой надежности от мировых агентств.

Метод №2 — диверсификация портфеля

Этот метод защищает от риска бизнеса. К примеру, если в портфеле акции одной компании, и она разоряется, инвестор теряет весь портфель. Если в портфеле акции 10 компаний, и одна разоряется, инвестор теряет лишь десятую часть портфеля. Отдельные компании могут стать банкротами, но весь рынок — нет.

Один из способов минимизировать риск бизнеса — вкладывать деньги в ETF. Это доля в готовом портфеле активов, которую инвестор может купить на бирже. Плюс такого инструмента в том, что он уже диверсифицирован: в нем собраны акции или облигации в соответствии с тем индексом, на котором базируется ETF.

Метод №3 — правило долгосрочного инвестирования

Формирование портфеля на длительный срок в значительной степени защитит вас от рыночного риска, потому что он обычно бывает краткосрочным. В долгосрочной перспективе рынки всегда растут.

Метод №4 — защита от риска процентных ставок

Этот метод частично защищает от риска инвесторов, которые вкладывают деньги в облигации. Допустим, вы купили облигацию с доходностью 8% в год и планируете держать ее до погашения. За это время Центральный Банк повышает ставку на 2%, и появляется аналогичная бумага с доходностью 10% в год. Получается, чтобы ваша облигация была интересна инвесторам, она должна обеспечивать такую же доходность. Но фиксированный купон в 8% изменить нельзя. Остается только снизить рыночную стоимость самой облигации. В этом и заключается риск процентных ставок.

Если вы сформируете портфель облигаций таким образом, чтобы сроки погашения располагались в ступенчатом порядке с течением времени, то колебания процентных ставок будут менее ощутимы по каждой бумаге в отдельности.

Метод №5 — защита от политического риска

К политическому риску нужно относиться философски, потому что он непредсказуем. Например, президент США сказал что-то о введении пошлин или о сомнениях относительно договоренностей с Китаем, и американские и китайские рынки поехали вниз. Чтобы полностью не зависеть от таких событий, диверсифицируйте инвестиции по странам. Добавляйте в портфель бумаги компаний из тех стран, где политическая обстановка стабильна.

Глобальный метод минимизации рисков — не бросаться в крайности. Нужно тщательно оценивать перспективы и выбирать рациональную и психологически приемлемую вам инвестиционную стратегию.

В следующий раз мы поговорим о портфельной теории Марковица.

Источник

Что такое современная теория портфеля

Поиск оптимального способа распределения активов

Хоть теория и современная, первому ее упоминанию уже 70 лет.

Современную теорию портфеля — Modern Portfolio Theory, MPT — впервые сформулировал Гарри Марковиц в статье «Выбор портфеля», опубликованной в Журнале финансов 1952 года. Она заключается в диверсификации с помощью слабо коррелирующих между собой активов — то есть портфель нужно составлять из активов, которые в одной ситуации ведут себя по-разному .

Теория использует математический процесс, который описывает влияние балансировки долей активов на отношение риска к доходности портфеля. Сейчас принципы MPT используют для оптимизации инвестиционных стратегий и частные инвесторы, и крупные институциональные игроки, включая хедж-фонды .

В основе MPT лежит тезис о том, что риск и доходность взаимосвязаны. Это означает, что желание инвестора получить более высокую доходность непременно повышает уровень риска, а между двумя портфелями с одинаковой ожидаемой доходностью рационально выбирать менее рискованный вариант.

Под риском в теории понимается волатильность портфеля — то есть то, насколько изменчива его цена. Математически волатильность выражается через статистический показатель, который называется стандартным отклонением. Пример его расчета я приводил в статье про всепогодную стратегию.

MPT утверждает, что для каждого уровня риска есть соответствующая комбинация активов, которая максимизирует доход, — такой портфель называется оптимальным. Другая идея MPT заключается в том, что за счет диверсификации по различным классам активов можно сгладить волатильность портфеля. Таким образом, мы либо максимизируем доход при заданном уровне риска, либо минимизируем риск при целевой доходности.

Рассмотрим, как это работает.

Что такое эффективная граница

На диаграмме ниже представлена так называемая эффективная граница для портфелей, составленных из акций и среднесрочных казначейских облигаций в разных пропорциях.

Оптимальные портфели расположены на фиолетовой линии. Варианты выше нее недостижимы: не существует портфелей с таким отношением доходности к риску. А портфели ниже линии неэффективны: они либо дают доходность ниже ожидаемой, либо подразумевают больший риск.

Если мы сравним портфель из акций и облигаций в пропорции 25/75 , он будет предпочтительнее портфеля, состоящего на 100% из облигаций. Первый подвержен меньшему риску за счет эффекта диверсификации, а его прибыль выше за счет доли акций.

Для более высокой доходности инвестору нужно увеличивать долю акций, но риски при этом тоже возрастают. В среднем стандартное отклонение для портфеля, состоящего целиком из акций, то есть S&P 500, достигает 17%. С таким уровнем риска вероятны периодические просадки в 20—30% , а иногда и больше. Недавняя история это подтверждает: в марте 2020 года S&P 500 показал −35% по отношению к своему предыдущему максимуму.

Оптимизация портфеля означает поиск компромисса между риском и прибылью. Поэтому инвестору важно заранее определиться с желаемой доходностью и комфортным для себя уровнем риска. Повторюсь, что речь здесь идет про волатильность, с которой готов мириться инвестор. Этот риск не означает полной потери актива, но может включать ее, например если компания обанкротится. Но диверсификация портфеля обычно снимает этот вопрос.

Источник